动力电池负极 - 产业百科

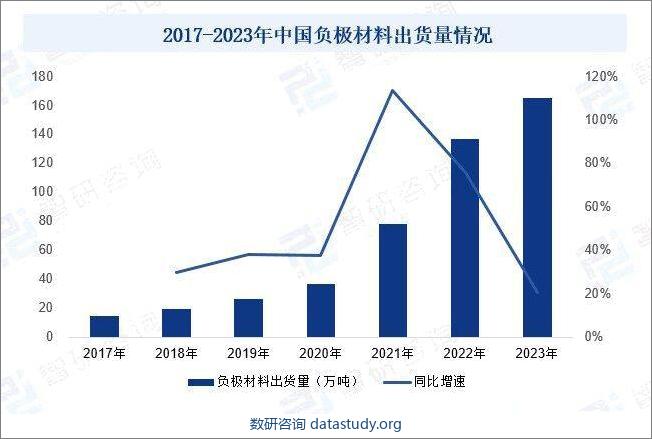

摘要:动力电池负极行业作为新能源汽车产业链的重要环节,在市场需求和技术进步的共同推动下,动力电池负极材料的需求持续增长。2023年以来,随着国内经济的持续恢复,国家、地方密集出台汽车政策保障车市稳步发展,新能源汽车行业延续高速发展态势,国内动力电池保持稳定的增长态势。2023年我国动力电池累计产量778.1GWh,同比增长42.5%;负极材料出货量也同比增长20.5%,达到137万吨。

一、定义及分类

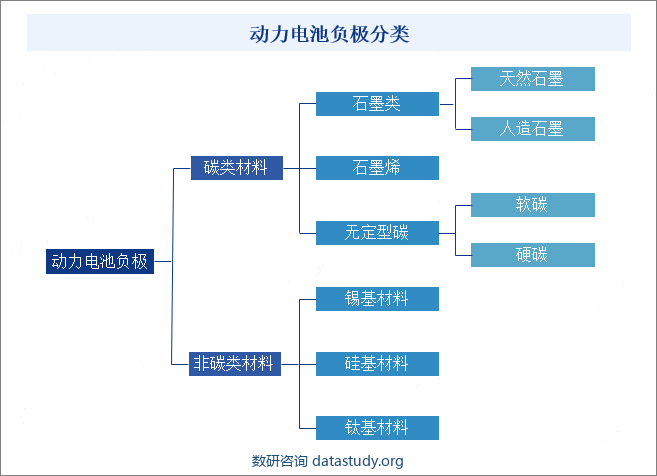

动力电池负极材料是用于制造动力电池的四大关键原材料之一,其性能对电池的能量密度、充放电性能、安全性能等具有重要影响。动力电池负极根据材料的不同可以分为多种类型,主要分为碳类材料和非碳类材料。其中,碳类负极材料是早期动力电池中应用最广泛的负极材料,主要包括石墨、软炭和硬炭等。石墨是最常用的负极材料,具有高导电性、高比容量和稳定的充放电性能。

二、行业政策

1、主管部门和监管体制

动力电池负极行业主要由政府有关部门和行业协会共同管理。行业主管部门为工信部,行业协会主要是中国化学和物理电源行业协会。其中,工信部主要职责为制定并组织实施动力电池负极行业规划、计划和产业政策,提出优化产业布局、结构的政策建议,起草相关法律法规草案,制定规章,拟订行业技术规范和标准并组织实施,指导动力电池负极行业质量管理工作等。中国化学和物理电源行业协会主要负责动力电池负极行业国内外技术、经济和市场信息的采集、分析和交流工作,依法开展行业生产经营统计与分析工作,开展行业调查,向政府部门提出制定动力电池负极行业政策和法规等方面的建议等。

2、行业相关政策

负极材料是新能源汽车动力电池的关键组成部分,其性能直接影响着电动汽车的续航里程、安全性能和成本。近年来,中国政府为了鼓励新能源汽车及动力电池行业的发展,出台了涵盖研发、生产、销售、使用等各个环节的政策。如《锂离子电池行业规范条件(2021年本)》对负极材料等锂离子电池生产企业的工艺技术和质量管理提出了明确要求。这有助于提高动力电池负极材料的质量和性能,推动产业升级和发展。2023年1月工信部等部门发布的《关于推动能源电子产业发展的指导意见》中,也提出了提高石墨、锂复合负极等负极材料应用水平的要求。为动力电池负极行业的发展指明了方向。此外,在《产业结构调整指导目录(2024年本)》中,新能源汽车关键零部件等内容被列入鼓励类目录。这些政策的实施有助于推动动力电池负极行业的快速发展,提高中国在全球动力电池市场的竞争力,促进新能源汽车产业可持续发展。

三、发展历程

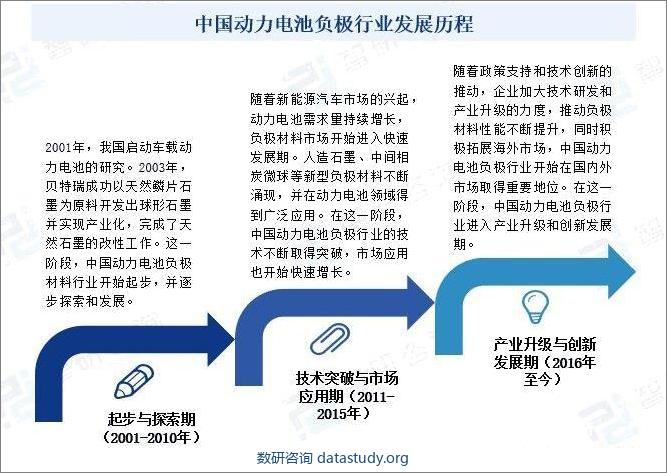

中国动力电池负极行业发展历程大致经历了起步与探索期、技术突破与市场应用期和产业升级与创新发展期三个阶段。其中,2001年,我国在“十五”计划中确定发展电动汽车,启动车载动力电池的研究,这标志着动力电池负极材料行业的起步。随着2003年,贝特瑞成功以天然鳞片石墨为原料开发出球形石墨并实现产业化,完成了天然石墨的改性工作。这一阶段,中国动力电池负极材料行业开始起步,并逐步探索和发展。“十二五”期间确定以纯电为主的路线,新能源汽车上升为国家战略。随着新能源汽车市场的兴起,动力电池需求量持续增长,负极材料市场开始进入快速发展期。在这一阶段,人造石墨、中间相炭微球等新型负极材料不断涌现,并在动力电池领域得到广泛应用。当前,在政策支持的推动下,企业加大技术研发和产业升级的力度,推动负极材料性能不断提升,同时积极拓展海外市场。中国动力电池负极材料行业在全球市场中的地位逐渐提升,成为全球负极材料生产大国和出口大国。

四、行业壁垒

1、资金壁垒

动力电池负极行业的投资规模较大,涉及到生产线建设、设备购置、研发费用多个方面,需要企业具备较强的资金实力。对于新进入者来说,资金压力尤为突出,因为除了初始投资外,还需要持续投入资金以维持生产运营和研发。此外,为了适应下游电池厂商的规模化生产需求,动力电池负极厂商需要不断扩大生产能力。这不仅需要大量的资金投入,还需要具备高效的生产管理和供应链管理能力。只有具备足够的生产规模,才能满足下游厂商的需求并占据更多的市场份额。因此,对于新进入者来说,资金压力是阻碍其发展的主要因素之一。

2、技术和工艺壁垒

动力电池负极行业是一个技术密集型行业,涉及多个学科领域,如材料科学、化学等。由于其技术门槛较高,因此新进入者需要具备足够的技术积累和研发实力,以应对行业的技术挑战。以人造石墨负极材料为例,其生产工艺非常复杂,且具有较高的技术壁垒。在生产过程中,需要进行多道工序,包括原料甄选检验、精碎分级、二次造粒、石墨化以及表面包覆改性等。每道工序都需要精确控制工艺参数,以确保最终产品的质量和性能。因此,负极材料厂家需要具备丰富的技术应用经验积累,对关键设备进行不断改造和更新,以提高生产效率和产品质量。

3、客户壁垒

下游动力电池厂商在选择供应商时非常谨慎,会综合考虑多方面因素,包括产品质量、研发能力、生产能力和管理能力等。这种综合考量的做法,对新进入者形成了较高的门槛,因为新进入者需要具备全面的竞争力才能被下游厂商所接受。此外,动力电池厂商与负极材料供应商之间通常会形成稳定的供应关系,这种关系一旦建立,就会有较强的粘性。因此,对新进入者来说,动力电池负极行业存在较高的客户壁垒。

五、产业链

1、行业产业链分析

随着动力电池产业的快速发展,我国动力电池负极行业已经形成了完整的产业链,覆盖了从原材料供应到应用的全过程。

2、行业领先企业分析

(1)贝特瑞新材料集团股份有限公司

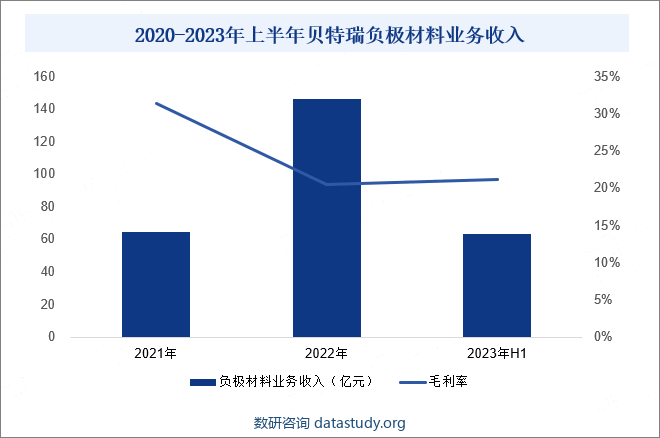

贝特瑞新材料集团股份有限公司成立于2000年,主要从事锂离子电池负极材料、正极材料及先进新材料的研发、生产和销售,主要产品包括天然石墨负极材料、人造石墨负极材料、硅基负极材料及高镍三元正极材料等锂离子电池正负极材料。经过20余年的积累与发展,公司在锂离子电池负极材料领域具备明显的技术和先发优势,已形成了由天然石墨、人造石墨和先进负极材料为主的产品体系。近年来,公司持续加强供应链管理能力,提升经营质量,同时加速推进核心工序研发、海外基地建设。2023年上半年负极材料业务收入63.27亿元,同比微降0.5%;业务毛利率为21.18%,较2022年同期减少 2.36个百分点,主要系上半年下游需求疲软,行业整体处于去库存阶段,叠加产能结构性过剩,公司产品售价承压。从销量看,2023年上半年贝特瑞负极材料销量超过17万吨,负极龙头地位稳固。

(2)宁波杉杉股份有限公司

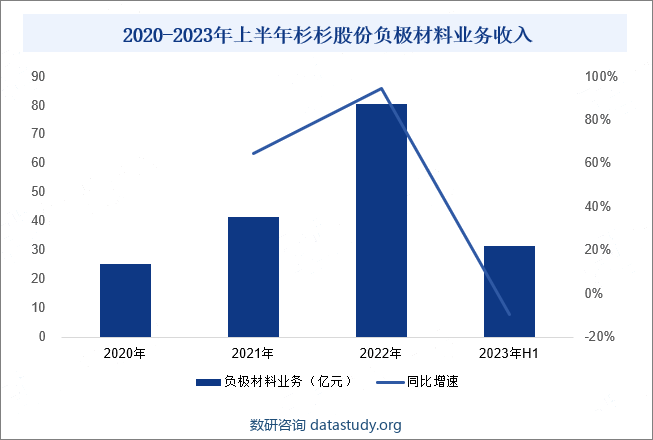

宁波杉杉股份有限公司成立于1992年,主营业务包括负极材料业务、偏光片业务、充电桩业务、储能业务等。其中,在负极材料方面,公司根据下游市场差异化需求,打造多元化、差异化产品矩阵,其中动力领域,已实现快充类产品2-10C全方面覆盖。随着全球动力电池市场持续增长,近年来,公司在优化现有产能的同时,全力推进负极材料一体化产线的战略布局,以满足客户持续增长需求并进一步降本增效。2020-2022年,杉杉股份负极材料业务收入持续增长。2023年上半年杉杉股份负极材料业务收入31.61亿元,同比下降9.69%。负极材料业务收入下降主要系2023年上半年国内新能源汽车销量同比增速放缓,导致负极材料行业整体需求不及预期。

六、行业现状

动力电池负极行业是随着新能源汽车市场的快速发展而兴起的产业。当前,全球动力电池负极市场呈现出快速增长的态势,市场规模不断扩大,技术水平不断提高。在市场需求方面,随着全球环保意识的提高和新能源汽车的推广,动力电池负极材料的需求持续增长。特别是在中国、美国、欧洲等国家和地区,政府对新能源汽车产业的政策支持和鼓励措施进一步推动了动力电池负极市场的快速发展。2023年以来,随着国内经济的持续恢复,国家、地方密集出台汽车政策保障车市稳步发展,新能源汽车行业延续高速发展态势,国内动力电池保持稳定的增长态势。2023年我国动力电池累计产量778.1GWh,同比增长42.5%;负极材料出货量也同比增长20.5%,达到137万吨。

七、发展因素

1、有利因素

(1)各国政府鼓励新能源汽车产业发展

近年来,随着全球对环保和可持续发展的日益重视,各国政府纷纷出台刺激政策,鼓励新能源汽车的研发和推广,同时制定严格的碳排放考核标准,为新能源汽车市场的发展提供了强大的动力。新能源汽车销量的不断攀升,对动力电池的需求也相应增加。作为动力电池的重要原材料,负极材料的市场需求将随之增长,为动力电池负极行业提供了广阔的发展空间。

(2)负极材料研发不断取得新突破

近年来,随着电池技术的不断突破,负极材料的研发也取得了显著的进展。新型负极材料的出现为动力电池的性能提升提供了新的可能。通过改变材料的微观结构、添加新型元素或采用先进的制备技术,科研人员成功研发出了一系列具有高能量密度、优良循环性能和快速充电能力的新型负极材料。新型负极材料的研发和生产技术的提升,提高了负极材料的性能和能量密度,为动力电池的续航能力和安全性提供了保障,进一步推动了动力电池负极行业的发展。

(3)新能源汽车产业链整合为行业带来新机遇

动力电池负极行业作为新能源汽车产业链的重要环节,其发展与产业链上下游企业的合作密不可分。随着新能源汽车市场的快速发展,产业链上下游企业之间的合作与协同成为必然趋势,这为动力电池负极行业提供了更多的商业机会和竞争优势。通过与上游原材料供应商、下游电池回收利用企业等建立紧密的合作关系,动力电池负极企业可以更好地掌握市场需求和资源分配,提高自身的生产效率和产品质量,并推动行业的科技创新和产业升级。

2、不利因素

(1)原材料价格波动较大

原材料人造石墨负极材料生产所需的原材料主要为石油焦、针状焦等焦类原料,其价格受石油等基础原料价格和市场供需关系影响,呈现不同程度的波动。通常情况下,动力电池负极材料厂商无法对原材料市场价格施加足够的影响。原材料市场价格波动对人造石墨负极材料生产的材料成本控制提出了挑战,进而影响行业的盈利水平。

(2)负极材料的研发和生产技术要求较高

由于负极材料的技术门槛较高,需要进行大量的实验和测试,因此企业需要具备强大的研发团队和资金实力,以应对研发过程中的各种困难和挑战。同时,动力电池行业的逐步发展,对负极材料性能的要求也逐渐提高。新型负极材料逐渐成为行业发展的方向。由于新型负极材料的研发和生产技术要求较高,需要大量的研发投入,对企业的研发能力和技术水平提出了挑战。

(3)环保要求的日益严格

随着全球环保意识的日益增强和政策的日益严格,动力电池负极行业的环保压力也在逐渐增大。这不仅对企业的生产和经营提出了更高的要求,也对整个行业的可持续发展提出了严峻的挑战。为了满足越来越严格的环保法规和标准,企业需要不断改进生产工艺,引进环保设备,加强污染治理和环境监测,增加了企业的运营成本。

八、竞争格局

我国动力电池负极行业经过多年的发展,已经形成了一批具备较强实力和规模的企业。这些企业通过自身的技术优势、产品质量和品牌影响力,占据了较大的市场份额,市场集中度较高。目前,我国动力电池负极行业形成了“四大三小”格局,前七大供应商市占率合计超过78%。其中,“四大”分别是贝特瑞、杉杉股份、璞泰来和凯金能源;“三小”分别是尚太科技、中科电气和翔丰华。2022年中国负极材料行业CR3行业集中度为51%,较2021年小幅上升1个百分点,行业集中度持续提升。从重点企业看,贝特瑞、杉杉股份、璞泰来、尚太科技、中科电气负极材料产能均在10万吨以上,企业规模优势显著。其中,截至2022年底,杉杉股份已经完成约70万吨负极材料的产能布局,其中已投产成品产能约20万吨,并规划了四川眉山20万吨、云南安宁30万吨一体化基地,总体产能规模领先。未来,随着龙头企业负极材料项目持续投产,行业市场集中度将持续提升。

九、发展趋势

随着消费者对新能源汽车接受度的提高和政府对环保政策的日益严格,新能源汽车的需求将持续增长,进而带动动力电池市场的需求。作为电池的重要组成部分,动力电池负极市场展现出巨大的增长潜力。未来,中国动力电池负极行业将呈现出多元化的发展趋势,包括天然石墨、人造石墨、复合石墨等多种类型,以满足不同领域和不同客户的需求。随着技术的不断进步和新能源汽车市场的持续扩大,研发具有更高性能和更低成本的新型动力电池负极材料成为行业发展的必然趋势。其中,硅基负极材料具有高能量密度和低成本的优势,是当前新型动力电池负极材料研究的热点之一。随着硅基负极材料制备技术的不断完善和成本的不断降低,硅基负极材料在未来有望成为主流的负极材料之一。