螺纹钢 - 产业百科

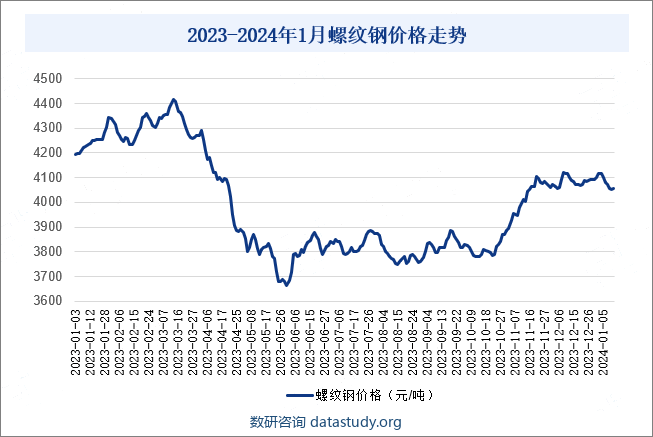

摘要:螺纹钢是热轧带肋钢筋的俗称,广泛用于房屋、桥梁、道路等土建工程建设,是重要的建筑用钢材,主要用于钢筋混凝土建筑构件的骨架。2023年我国螺纹钢价格在3600元/吨-4500元/吨之间震荡,价格高点出现在3月中旬,3月下旬-5月末,房地产数据出炉,不及市场预期,叠加海外能源危机缓解后国内煤系商品价格的普遍下跌,螺纹钢价格迅速下行。6-10月,波动幅度明显收窄,价格在3600元/吨~3900元/吨区间内波动。11月,万亿国债、地产等一系列政策密集发布,对市场情绪有较大提振,带动螺纹钢价格反弹。同时南方市场天气良好,有一定赶工现象,需求整体尚可。12月受原料价格上涨以及宏观政策带动,螺纹钢价格在4100元/吨上下震荡,12月29日价格为4090.3元/吨。

一、定义及分类

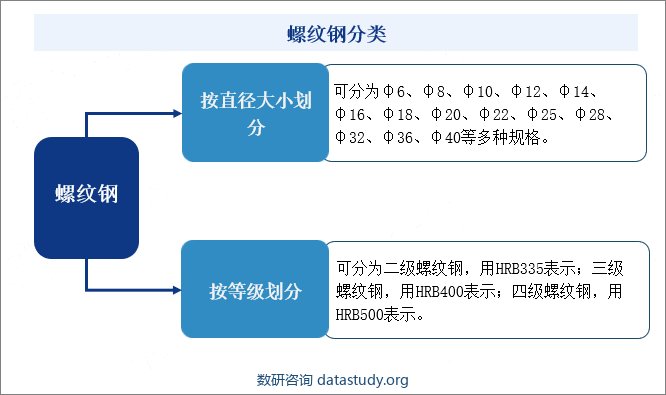

螺纹钢是热轧带肋钢筋的俗称,广泛用于房屋、桥梁、道路等土建工程建设,是重要的建筑用钢材,主要用于钢筋混凝土建筑构件的骨架。按照《国民经济行业分类》(GB/T4754-2017),螺纹钢属于“C31黑色金属冶炼及压延加工业”。螺纹钢按其直径大小来划分,可分为 φ6、φ8、φ10、φ12、φ14、φ16、φ18、φ20、φ22、φ25、φ28、φ32、φ36、φ40等多种规格。按等级可划分为三个等级,分别为二级螺纹钢,用HRB335表示;三级螺纹钢,用HRB400表示;四级螺纹钢,用HRB500表示。目前工程中常用的螺纹钢等级都在三级及以上。

二、行业政策

1、主管部门和监管体制

我国螺纹钢行业的主管部门是国家发改委、工信部和生态环境部。国家发改委和工信部承担宏观管理职能,主要负责研究制定行业发展战略、产业政策和总体规划、指导技术改造、以及审批和管理投资项目等,生态环境部主要履行行业在生态环境保护领域的监督指导职责。

中国钢铁工业协会是由中国钢铁行业的企业、事业单位、社团组织和个人为会员自愿组成的非营利性、自律性的行业管理组织,主要负责制定行业的行规行约,建立行业自律机制;依法开展钢铁行业统计、调查、分析和上报等项工作;参与拟定行业发展规划、产业政策法规;组织加工出口专用钢材监管工作,代表或协调企业反倾销、反补贴;代表我国钢铁行业参加国际同业组织的有关活动。

2、相关政策

钢铁行业是经济发展的基础,是建设现代化强国的坚强支撑,同时也是碳排放大行业,螺纹钢作为钢铁行业重要的一环,受政策影响较大。近年来,我国多次出台政策不断推动钢铁行业节能减排。2023年8月,工业和信息化部、发展改革委等七部门联合发布了《钢铁行业稳增长工作方案》,明确将实施技术创新改造行动、钢材消费升级行动、供给能力提升行动、龙头企业培育行动四大行动。随后于2023年10月,工业和信息化部发布了《钢铁行业智能制造标准体系建设指南(2023版)》,提出到到2025年,建立较为完善的钢铁行业智能制造标准体系,累计研制45项以上钢铁行业智能制造领域标准。一系列政策的出台,将带动我国螺纹钢行业也加速向着绿色化、智能化方向发展。

三、行业壁垒

1、产业政策壁垒

根据国务院2016年2月发布的《关于钢铁行业化解过剩产能实现脱困发展的意见》,各地区、各部门不得以任何名义、任何方式备案新增产能的钢铁项目,各相关部门和机构不得办理土地供应、能评、环评审批和新增授信支持等相关业务。为深化钢铁行业供给侧结构性改革,巩固提升钢铁去产能成果,促进我国钢铁行业转型升级,国家发展改革委、工信部于2021年组织开展全国范围的钢铁去产能“回头看”检查以及粗钢产量压减工作,引导钢铁企业摒弃以量取胜的粗放发展方式,促进钢铁行业高质量发展,控产量依然是2024年钢市的主基调之一。因此,包括螺纹钢在内的钢铁行业新增产能面临着较高的产业准入壁垒。

2、资金壁垒

螺纹钢行业属于资本密集型行业,生产所需的固定资产投资数额巨大,并且需要数额较大的流动资金维持正常的生产周转。同时,在“双碳”战略与安全生产发展战略下,螺纹钢企业在环保、安全等方面也需要大量投资,对企业的盈利能力要求更高。因此,螺纹钢行业具有较高的资金壁垒。

3、市场竞争壁垒

新进入企业需要通过成本领先或产品差异化获得比较优势,但在螺纹钢领域,市场竞争激烈,产品同质化严重,大型钢企已拥有了较高的知名度,成为下游客户的首选,尤其是当前螺纹钢行业持续承压发展,利润空间较小,新进入者竞争压力更大。

四、发展历程

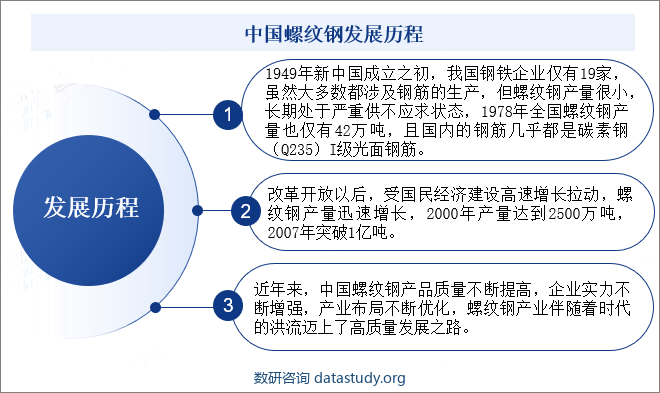

新中国成立以来,中国螺纹钢产业经历了从小到大、从弱到强的沧桑巨变,有力地支撑了国家的基本建设和城镇化进程,为我国经济社会发展做出了巨大的贡献。1949年新中国成立之初,我国钢铁企业仅有19家,虽然大多数都涉及钢筋的生产,但螺纹钢产量很小,长期处于严重供不应求状态,1978年全国螺纹钢产量也仅有42万吨,且国内的钢筋几乎都是碳素钢(Q235)I级光面钢筋。改革开放以后,受国民经济建设高速增长拉动,螺纹钢产量迅速增长,2000年产量达到2500万吨,2007年突破1亿吨。近年来,中国螺纹钢产品质量不断提高,企业实力不断增强,产业布局不断优化,螺纹钢产业伴随着时代的洪流迈上了高质量发展之路。目前,在产业标准方面,国标里的部分要求已经高于国际标准。同时,高强、耐蚀材料制造技术快速发展,控制冷却技术普及应用,推动着螺纹钢产品质量的不断改进和升级,推动着我国螺纹钢产品朝着绿色化、高强度、高韧性、高稳定性的方向稳步发展。

五、产业链

1、行业产业链分析

螺纹钢是我国最主要的钢材品种之一,螺纹钢的上游原材料主要为铁矿石、焦炭、废钢。铁矿石在自然界中的储量丰富,主要集中在澳大利亚、俄罗斯、巴西和中国等国家。中国拥有的铁矿石资源虽多,但主要为贫铁矿石,资源品级较差,且矿石类型复杂,因此国内使用的铁矿石主要由国外进口,铁矿石行业对外依存度较高。国外铁矿石生产集中度较高,全球主要铁矿石供应被四大矿山(淡水河谷、力拓、必和必拓、FMG)所垄断,且铁矿石产能增速比钢铁产能增速慢,导致国内钢铁企业对铁矿石的议价能力较弱。焦炭方面,钢铁行业是第一大应用领域。2000 年以来,国内焦炭产能迅速扩张使得我国成为世界最大的焦炭生产国。但是,产能的迅速扩张也使得我国焦炭面临产能过剩的局面,螺纹钢生产企业对煤炭产品的议价能力略微有所提升。螺纹钢下游应用领域主要为房地产及基建,其中房地产为最大应用领域,约65%的螺纹钢用于地产行业,下游行业的运行情况直接影响着螺纹钢的需求量。螺纹钢产业链如下图所示:

2、行业领先企业分析

(1)方大特钢科技股份有限公司

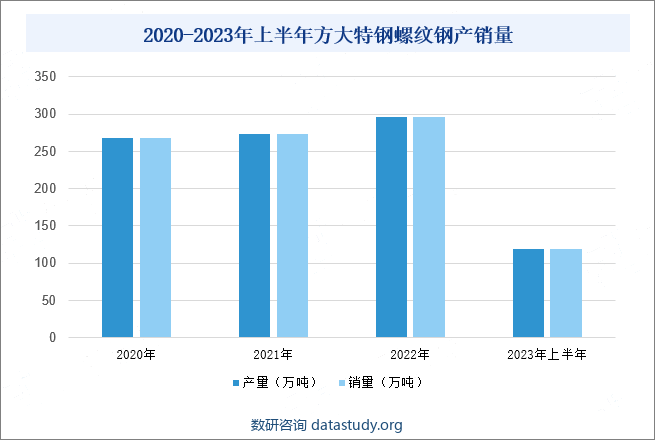

方大特钢科技股份有限公司成立于1999年,位于江西省,是一家集采矿、炼焦、烧结、炼铁、炼钢、轧材生产工艺于一体的钢铁联合企业,为长流程民营钢铁企业,主要产品为螺纹钢、优线、弹簧扁钢等,其中30%的营收来源于螺纹钢产品,品牌为“海鸥牌”。方大特钢螺纹钢产品主要通过代理商在江西省及周边地区销售,少量为重点工程直供,在江西省内具有较高的品牌知名度和市场占有率。在螺纹钢整体发展承压之际,2023年上半年方大特钢螺纹钢产销量有所下滑,产量同比下滑15.57%至119.82万吨,销量同比下滑15.54%,为119.56万吨。

(2)广东中南钢铁股份有限公司

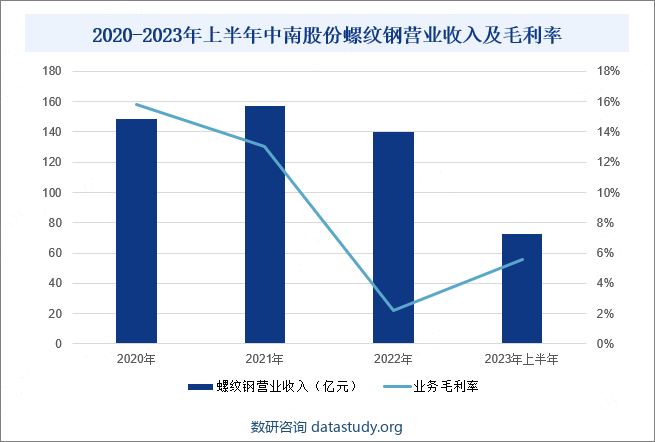

广东中南钢铁股份有限公司由广东韶钢松山股份有限公司更名而来,是广东省重要的钢铁生产基地。公司主要产品包括建筑用材、中厚板、工业线材、特钢等四大系列。近年来,中南股份坚持技术引领,开展高等级差异化螺纹钢的研发储备工作,完善LNG低温螺纹钢的制造和检测能力,推进螺纹钢产线升级改造,进一步提升高等级螺纹钢生产制造能力和市场占有率。中南股份LNG低温螺纹钢、高强螺纹钢的生产研发处于国内领先,2023年上半年,随着我国宏观经济持续修复,中南股份螺纹钢营收有所回升,营收同比增长13.1%,毛利率继续下滑,较上年同期下滑1.98个百分点。

六、行业现状

2023年我国螺纹钢价格在3600元/吨-4500元/吨之间震荡,价格高点出现在3月中旬,3月下旬-5月末,房地产数据出炉,不及市场预期,叠加海外能源危机缓解后,国内煤系商品价格普遍下跌,螺纹钢价格迅速下行。6-10月,波动幅度明显收窄,价格在3600元/吨~3900元/吨区间内波动。11月,万亿国债、地产等一系列政策密集发布,对市场情绪有较大提振,带动螺纹钢价格反弹。同时南方市场天气良好,有一定赶工现象,需求整体尚可。12月受原料价格上涨以及宏观政策带动,螺纹钢价格在4100元/吨上下震荡,12月29日价格为4090.3元/吨。

七、发展因素

1、有利因素

(1)基建项目接连落地

基建为螺纹钢重要应用领域之一,基建作为逆周期调节的重要工具,2022年以来,政府大力支持基础建设,多次提出适度超前开展基础设施投资,掀起建设热潮,尤其是在5G、大数据等新基建及交通、能源、水利等传统基建领域,大量基建项目落地,带动该领域螺纹钢需求增加。2023年1-11月,我国基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长5.8%。

(2)“保交楼”工作稳步推进

2022年以来,房企流动性风险加剧,大量房企资金链中断,烂尾楼数量激增。在2022年7月召开的中共中央政治局会议上,政府部门明确将“保交楼”作为下一阶段房地产行业的工作重点。在政府大力推动下,各地“保交楼”工作取得了显著成效,项目复工和建设交付加快进行,房屋竣工面积不断增长,对螺纹钢行业产生积极影响。

(3)国家重大战略不断深入推进

我国幅员辽阔、地貌各异、情况复杂,国家每年在道路交通、灾害救援等方面的钢材需求不仅是巨量,而且相对稳定。同时,“一带一路”、京津冀协同发展和长江经济带等战略建设的实施,均以交通、基础设施建设为重点,如果潜力全部释放,将会新增大量的螺纹钢需求。此外,未来如城市管廊建设、环境保护产业加大投入,抗震钢结构道路、工程设施普及与推广等,都会大幅增加我国的螺纹钢市场需求。

2、不利因素

(1)房地产行业持续低迷运行

房地产行业作为螺纹钢最大的下游应用领域,2022年以来,受新冠疫情、政策不断收紧、房企流动性风险加剧等多重因素影响,中国房地产行业迎来了巨大挑战,行业持续低迷,供需双端均弱势运行。2023年前三季度中国商品房销售面积同比下滑7.5%,为8.48亿平方米,住宅新开工面积同比大幅下滑23.9%,为5.25亿平方米,地产用钢需求量收缩。

(2)行业话语权有待提升

我国钢铁企业数量众多且分散,产品同质化严重,竞争激烈。较低的产业集中度,使行业内企业缺少市场话语权,在螺纹钢价下行时,钢厂易通过价格战方式获取市场份额,同时相对于产业集中度很高的上游铁矿石企业,议价权弱,导致行业盈利波动剧烈。

(3)铁矿石进口依赖度高

螺纹钢主要原材料为铁矿石、废钢、焦炭等,均具有一定的价格波动性。铁矿石为螺纹钢重要原材料,国产铁矿石供给紧缺,我国每年需从国外进口数亿吨铁矿石来满足国内市场需求,对外依存较高。且整体来看,短期内,我国难以改变铁矿石主要依赖进口的局面,螺纹钢产业链供应链安全仍存在较大威胁。

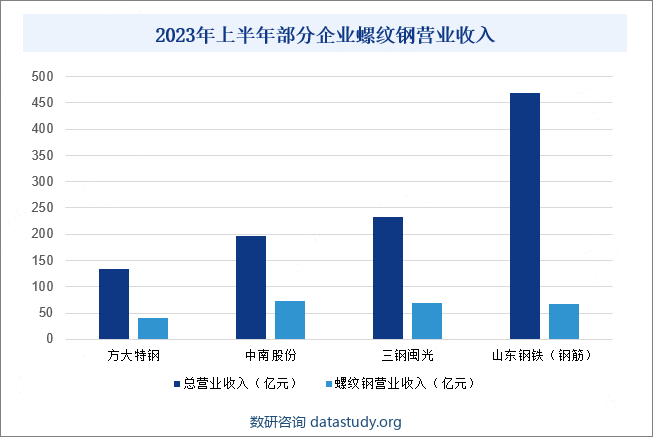

八、竞争格局

螺纹钢的生产主要依赖于钢铁企业。我国钢铁市场虽然总体上比较成熟,但受历史原因影响,钢铁工业布局较为分散,目前全国除西藏外,每个省、自治区、直辖市都有钢铁企业,分布特点为“东多西少、北重南轻”,这也导致螺纹钢竞争格局较为分散。从螺纹产量分布来看,华东地区螺纹产量在七大区域占比较高,江苏省产量居全国之首,华北地区也是螺纹产量大区,河北省是著名的钢铁大省。螺纹钢产品已成为多家企业的重要营收来源,2023年上半年方大特钢、中南股份、三钢闽光螺纹钢营收分别为41.23亿元、72.65亿元、69.92亿元。

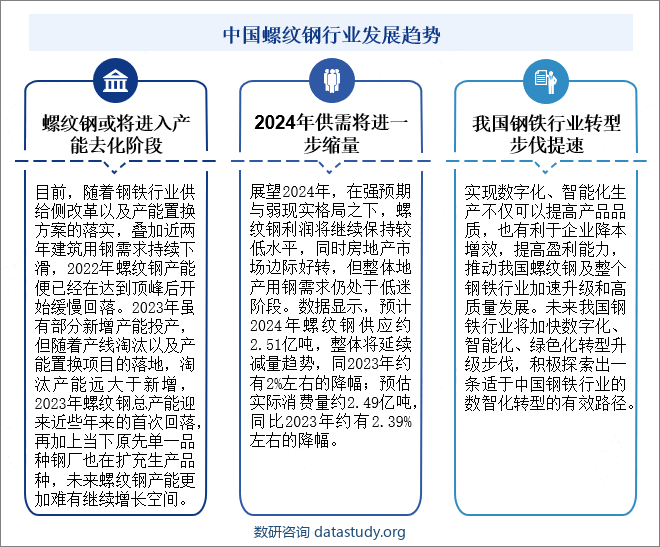

九、发展趋势

随着钢铁行业供给侧改革以及产能置换方案的落实,叠加近两年建筑用钢需求持续下滑,2022年螺纹钢产能便已经在达到顶峰后开始缓慢回落。2023年虽有部分新增产能投产,但随着产线淘汰以及产能置换项目的落地,淘汰产能远大于新增,2023年螺纹钢总产能迎来近些年来的首次回落,再加上当下原先单一品种钢厂也在扩充生产品种,未来螺纹钢产能增长更加乏力,预计2024年我国螺纹钢供需将继续缩量。