钢材 - 产业百科

摘要:受下游房地产开发投资下滑影响,2022年中国钢铁行业下游需求减弱,2022年中国钢材表观消费量为128358.5万吨,同比下降5.5%,此外,受全球通胀压力及俄乌冲突等因素影响,能源价格上升,钢铁行业生产成本增加,中国钢铁生产企业积极应对,努力保持供需动态平衡,2022年中国钢材产量完成134033.5万吨,进口量为1057万吨,出口量为6732万吨。

一、定义及分类

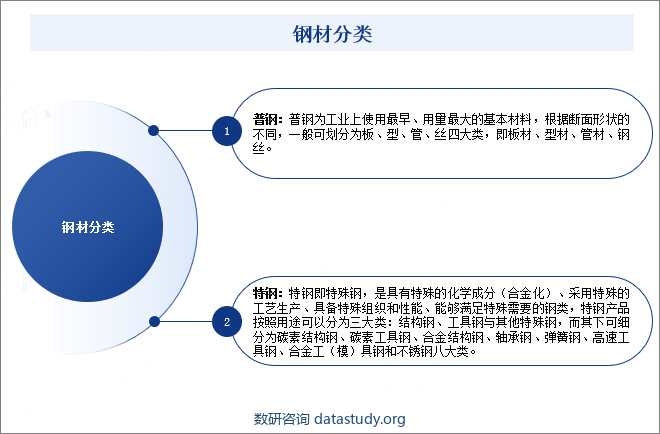

钢材是粗钢通过铸、轧、锻、挤等各种处理方法加工而成的产物,为钢铁行业主要的最终产品。钢材品种繁多、应用广泛,根据性质可分为普钢和特钢,其中,普钢为工业上使用最早、用量最大的基本材料,根据断面形状的不同,一般可划分为板、型、管、丝四大类,即板材、型材、管材、钢丝。特钢即特殊钢,是具有特殊的化学成分(合金化)、采用特殊的工艺生产、具备特殊组织和性能、能够满足特殊需要的钢类,特钢产品按照用途可以分为三大类:结构钢、工具钢与其他特殊钢,而其下可细分为碳素结构钢、碳素工具钢、合金结构钢、轴承钢、弹簧钢、高速工具钢、合金工(模)具钢和不锈钢八大类。

二、行业政策

1、主管部门及监管体制

钢材属于钢铁工业,中国钢铁行业主管部门是国家发展和改革委员会,其主要负责研究拟订并组织实施钢铁行业的发展战略、规划和其中重点领域的专项规划(含基地规划),提出总量平衡、结构调整目标及产业布局;审核钢铁行业的重大项目以及大型企业集团的投资规划,协调重大问题;研究拟订、修订钢铁行业的产业政策,起草法律、法规及配套的规章、制度并监督实施;提出钢铁行业的体制改革、技术进步、投融资、利用外资、金融、贸易、财税政策建议及专项消费政策和配套措施。

中国钢铁工业协会是由中国钢铁行业的企业、事业单位、社团组织和个人为会员自愿组成的非盈利性、自律性的行业管理组织,主要负责制定行业的行规行约,建立行业自律机制;依法开展钢铁行业统计、调查、分析和上报等项工作;参与拟定行业发展规划、产业政策法规;组织加工出口专用钢材监管工作,代表或协调企业反倾销、反补贴;代表中国钢铁行业参加国际同业组织的有关活动。

2、行业相关政策

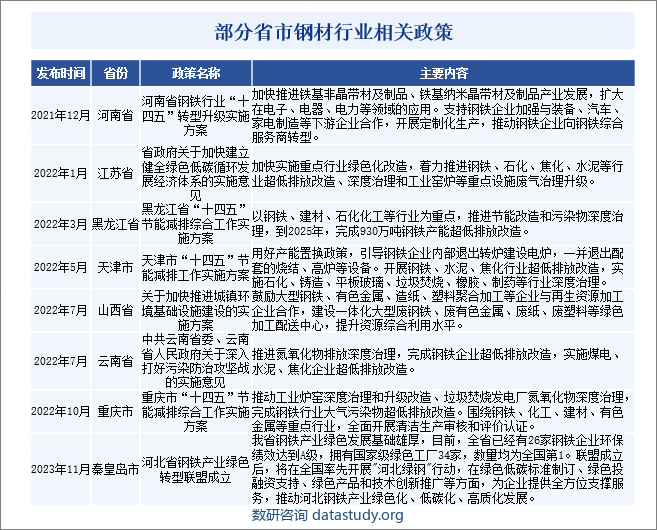

在“双碳”背景下,国家相关部委不断完善政策以推进钢铁行业绿色发展,2022年8月,工业和信息化部、国家发展改革委、生态环境部发布《工业领域碳达峰实施方案》,指出:“十四五”期间,产业结构与用能结构优化取得积极进展,能源资源利用效率大幅提升,建成一批绿色工厂和绿色工业园区,研发、示范、推广一批减排效果显著的低碳零碳负碳技术工艺装备产品,筑牢工业领域碳达峰基础。到2025年,规模以上工业单位增加值能耗较2020年下降13.5%,单位工业增加值二氧化碳排放下降幅度大于全社会下降幅度,重点行业二氧化碳排放强度明显下降。

为了响应国家号召,各省市积极推动钢铁行业往节能环保、绿色方向发展,如2022年10月,重庆市发布“十四五”节能减排综合工作实施方案,指出:推动工业炉窑深度治理和升级改造、垃圾焚烧发电厂氮氧化物深度治理,完成钢铁行业大气污染物超低排放改造。围绕钢铁、化工、建材、有色金属等重点行业,全面开展清洁生产审核和评价认证。2023年11月,秦皇岛市河北省钢铁产业绿色转型联盟成立,指出:联盟成立后,将在全国率先开展"河北绿钢"行动,在绿色低碳标准制订、绿色投融资支持、绿色产品和技术创新推广等方面,为企业提供全方位支撑服务,推动河北钢铁产业绿色化、低碳化、高质化发展。

三、发展历程

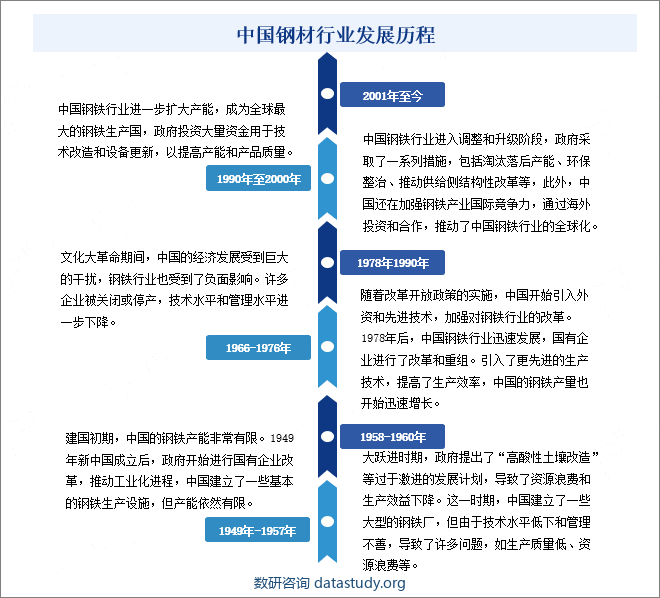

在1950年初,中国建立了一些基本的钢铁生产设施,但产能依然有限。1958-1960年,大跃进时期,政府提出了“高酸性土壤改造”等过于激进的发展计划,导致了资源浪费和生产效益下降,1966-1976年,文化大革命期间,中国的经济发展受到巨大的干扰,钢铁行业也受到了负面影响,许多企业被关闭或停产,技术水平和管理水平进一步下降。1978年后,中国钢铁行业迅速发展,国有企业进行了改革和重组,引入了更先进的生产技术,提高了生产效率,中国的钢铁产量也开始迅速增长。1990年至2000年,中国钢铁行业进一步扩大产能,成为全球最大的钢铁生产国。

21世纪,中国钢铁行业进入了调整和升级阶段,政府采取了一系列措施,包括淘汰落后产能、环保整治、推动供给侧结构性改革等。此外,中国还在加强钢铁产业国际竞争力,通过海外投资和合作,推动了中国钢铁行业的全球化。需要注意的是,在发展的同时,中国钢铁行业也面临一些问题,如产能过剩、环境污染等,因此,中国政府一直在努力推动行业转型升级,推动行业往绿色方向发展。

四、行业壁垒

1、资金壁垒

钢铁行业属于资本密集型行业,生产所需的固定资产投资数额巨大,并且需要数额较大流动资金维持正常的生产周转,中国产业政策还要求建设炼铁、炼钢、轧钢等项目,企业自有资本金比例必须达到40%及以上。因此,钢材行业具有较高的资金壁垒。

2、人员和技术壁垒

钢铁行业作为传统行业,虽然大部分生产工艺的技术比较成熟,但是该类工艺技术需要针对不同企业的生产装备以及原材料供应的特点等进行磨合调试,才可达到生产要求。此外,钢铁企业还需要大量的专业技术人员和生产工人,该类人员在企业的沉淀、磨合需要一个较长时间。因此,中国钢材行业具有较高的人员和技术壁垒。

3、政策壁垒

国家发展和改革委员对进入钢铁行业的企业资质、规模、技术装备等提出了具体的准入标准,明确提出,“原则上不再单独建设新的钢铁联合企业、独立炼铁厂、炼钢厂,不提倡建设独立轧钢厂,必须依托有条件的现有企业,结合兼并、搬迁,在水资源、原料、运输、市场消费等具有比较优势的地区进行改造和扩建。”对于外资进入中国钢铁行业领域,《钢铁产业发展政策》明确规定,“境外钢铁企业投资中国钢铁工业,须具有钢铁自主知识产权技术,其上年普通钢产量必须达到1000万吨以上或高合金特殊钢产量达到100万吨。投资中国钢铁工业的境外非钢铁企业,必须具有强大的资金实力和较高的公信度,提供银行、会计事务所出具的验资和企业业绩证明。境外企业投资国内钢铁行业,必须结合国内现有钢铁企业的改造和搬迁实施,不布新点。外商投资中国钢铁行业,原则上不允许外商控股。”因此,中国钢材行业具有较高的国家产业政策壁垒。

五、产业链

1、行业产业链分析

钢材行业上游主要包括铁矿石、煤炭、废钢等,下游为应用市场,主要包括建筑、机械、汽车、石油、家电、船舶制造、集装箱、铁路等行业,上述八大行业占据我国钢材消费总量大部分市场份额,是拉动钢材需求增长的绝对力量。

2、行业领先企业分析

(1)宝山钢铁股份有限公司

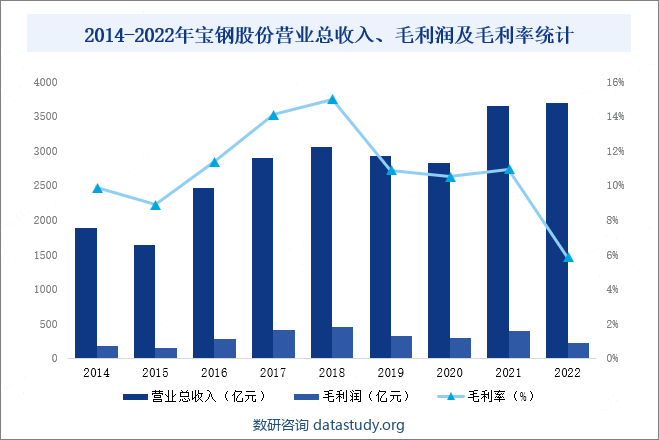

宝山钢铁股份有限公司是全球领先的现代化钢铁联合企业,公司钢铁主业专业生产高技术含量、高附加值的碳钢薄板、厚板与钢管等钢铁精品,主要产品被广泛应用于汽车、家电、石油化工、机械制造、能源交通等行业。聚焦核心战略产品群与独有领先产品发展,优化产品结构,推进多基地产线分工,持续保持市场领先地位,从制造、研发、营销、服务四大维度,形成汽车用钢、硅钢、能源及重大工程用钢、高等级薄板、镀锡板、长材等六大战略产品。从营收情况来看,2022年宝钢股份营业总收入达3691亿元,毛利润214.9亿元,毛利率为5.84%。

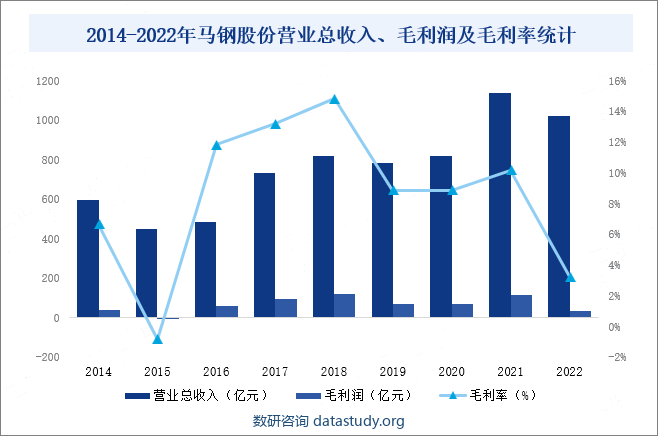

(2)马鞍山钢铁股份有限公司

马鞍山钢铁股份有限公司主营业务为钢铁产品的生产和销售,是中国最大钢铁生产和销售商之一,生产过程主要有炼铁、炼钢、轧钢等。公司主要产品是钢材,由“优特钢、轮轴、长材、板材”四大产品系列构成,拥有汽车板、家电板、酸洗板、容器板、船板、锌铝镁板、重型H型钢、铁路造车材、海洋石油平台用H型钢、中型材矿用钢、低温钢筋、能源用钢、高速车轮等高端产品。从营收情况来看,2022年马钢股份营业总收入完成1022亿元,毛利润33.07亿元,毛利率为3.24%。

六、发展现状

受下游房地产开发投资下滑影响,2022年中国钢铁行业下游需求减弱,2022年中国钢材表观消费量为128358.5万吨,同比下降5.5%,此外,受全球通胀压力及俄乌冲突等因素影响,能源价格上升,钢铁行业生产成本增加,中国钢铁生产企业积极应对,努力保持供需动态平衡,2022年中国钢材产量完成134033.5万吨,进口量为1057万吨,出口量为6732万吨。

七、发展因素

1、有利因素

(1)生产资源丰富

原材料和燃料资源是发展钢铁工业的物质基础,一个国家资源的丰裕程度及地理分布特征对钢铁工业的生产与布局有着重大影响,从世界钢铁工业的发展历程来看,除日本外,几乎所有的产钢大国都是资源富裕的国家。中国拥有大量的铁矿石、煤炭等原材料,中国铁矿石储量丰富,分布广泛,品质良好,其中,富含磁铁矿、赤铁矿等多种类型,适用于不同的冶炼工艺。此外,钢铁冶炼过程中需要大量的能源,而煤炭是主要的能源来源之一,中国拥有丰富的煤炭资源,主要分布在山西、陕西、内蒙古等地,这些地区的煤炭资源对于支撑钢铁行业提供了坚实的基础。

(2)劳动力成本较低

钢铁工业是传统产业代表之一,需要吸纳大量的社会劳动力。尽管随着钢铁生产技术的不断革新和生产设备的不断改造,钢铁工业对劳动力的人数乃至技能要求都有所降低,但生产所必须的劳动力资源的易获得性以及由此决定的劳动力成本仍是影响钢铁工业综合竞争力水平的重要因素之一。中国拥有庞大的人口规模,丰富的劳动力资源是有利于钢铁工业发展的重要要素条件之一,劳动力成本较低是当前中国钢铁工业竞争力的重要优势。

(3)城镇化进程不断推进

随着中国城市化进程不断推进,公路、铁路、桥梁等基础设施正在进行大规模建设,这些项目对钢铁的需求巨大,为钢材行业提供了稳定的市场,此外,城市化进程不断推进,数以百万计的人口从农村迁移到城市,也带动了住房建设、城市交通、市政设施、工业等多个领域的发展,带动了对各种类型的钢材产品的强劲需求。

2、不利因素

(1)产能过剩

长期以来,中国钢铁行业一直面临过剩产能的问题,这导致了激烈的价格战,对钢材行业的盈利能力产生了负面影响,2022年中国政府陆续发布一系列政策,对钢铁行业产能进行治理,严禁新增钢铁产能,推进企业兼并重组,鼓励行业龙头企业实施兼并重组,打造若干世界一流超大型钢铁企业集团,有序引导电炉炼钢发展。中国政府一直在推动去产能政策,通过淘汰落后产能、整合行业资源,以及推动产业结构升级,这些政策导致了市场份额的重新分配,一些规模较小或技术水平较低的企业将退出市场。

(2)能源消耗巨大

钢铁生产是高能耗行业,能源消耗巨大是一个长期存在的挑战,中国钢铁工业每年消耗的能源约占全国总消耗量的10%左右,主要是炼焦煤、燃料煤、电力、重油和天然气,目前,传统的高炉冶炼技术仍然占据主导地位,高炉冶炼主要依赖焦炭和铁矿石,而且需要大量的能源来维持高温,其能源利用效率相对较低,部分中小型钢铁企业使用技术和设备老化,效率低下,导致了更多的能源浪费,与之相关的能源成本可能对钢材生产企业盈利产生压力。

(3)环境污染问题

钢铁工业在生产中需要排放大量的废水、废气、烟尘和废渣,对环境的影响较大,在“双碳”背景下,中国钢材生产面临更加的环保监管压力,在能源环保方面,相关政策提出,到2025年,钢铁行业炼铁、炼钢工序能效标杆水平以上产能比例达到30%,能效基准水平以下产能基本清零。80%以上钢铁产能完成超低排放改造,吨钢综合能耗降低2%以上,水资源消耗强度降低10%以上,确保2030年前碳达峰等,市场政策对钢铁行业提出了更严格的降能耗要求和低碳发展要求,为符合更为严格的环保法规要求,钢材生产企业需要进行大量的环保投资,包括购置更先进的环保设备、改造生产工艺、提升废弃物处理水平等等,这些投资对钢材生产企业而言是一项巨大的成本。

八、竞争格局

中国钢材行业的市场在过去几十年里经历了多次调整和变革,在过去,中国钢铁行业主要由国有企业主导,随着经济体制改革的推进,民营企业逐渐崛起,并在市场上取得了一定的份额,近年来,中国政府一直在推动去产能政策,通过淘汰落后产能、整合行业资源,以及推动产业结构升级。

目前,中国钢材行业内企业大致可以分成三个梯队,中国营业收入大于1000亿元的大型企业有宝钢股份、马钢股份、太钢不锈、河钢股份、鞍钢股份、首钢股份、山东钢铁、华菱钢铁和新钢股份,上述企业营收规模庞大,铁、钢、材及相关钢铁产品生产能力强,相关产业链条完善,位列中国钢材行业的第一竞争梯队;营业收入在500亿元和1000亿元之间的企业有本钢板材、柳钢股份、包钢股份、南钢股份、安阳钢铁、三钢闽光、中信特钢和新兴铸管,上述企业营收规模较大,铁、钢、材及相关钢铁产品生产能力较强,位列中国钢材行业的第二竞争梯队;营业收入在500亿元以下的企业有八一钢铁、沙钢股份、抚顺特钢、杭钢股份、重庆钢铁、酒钢宏兴、西宁特钢和韶钢松山,上述企业位于中国钢材行业的第三竞争梯队。

九、发展趋势

为了解决过剩产能问题,中国政府一直在推动产能调整和结构调整,可能会继续通过淘汰落后产能、推动行业整合等手段,实现行业结构的优化。另外,随着技术的不断发展,中国钢材行业将迎来更多的智能制造和数字化技术应用,这包括自动化生产线、大数据分析、物联网等,以提高生产效率、降低成本,并实现可持续发展。此外,随着环保意识的提高,中国政府实施了一系列环保政策来减少大气污染和提高资源利用效率,这可能导致对高污染和高能耗的传统钢铁生产方式的限制,推动行业向更加清洁和高效的生产方式转变。