制糖业 - 产业百科

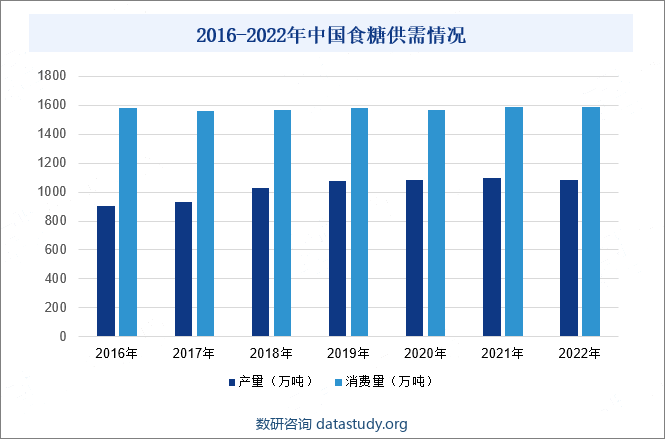

摘要:我国是重要的食糖生产国和消费国,糖料种植在我国农业经济中占有重要地位,其产量和产值仅次于粮食、油料和棉花,居第四位。由于国内糖料作物种植面积增长有限,国内糖料作物产量也增长缓慢且有限,因此我国食糖产量整体保持平稳发展,年产量在1000万吨左右。目前国内食糖消费量每年在1500万吨左右,缺口部分通过进口糖补充。

一、定义及分类

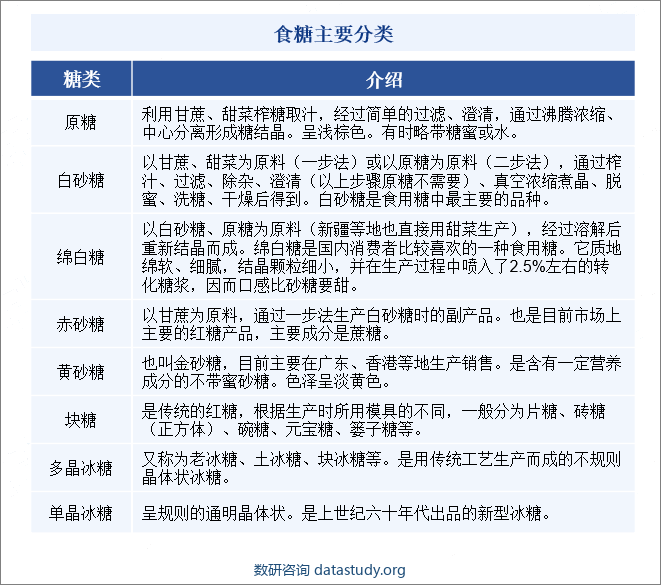

制糖业是指以甘蔗、甜菜为原料制作成品糖,以及以原糖或砂糖为原料精炼加工各种精制糖的生产活动。食糖是人体主要营养来源之一,人体的消耗要以糖类氧化后产生的热能来维持,人体活动所需的能量大约有70%是靠糖类供给的。食糖的摄入不仅能满足人对能量的需求,同时会激活大脑中的愉悦及奖赏系统,引起愉悦感、满足感等正面情绪。食糖代谢终产物为二氧化碳和水,极易排出体外,不残留任何有害物质,因此食糖是人体最经济安全的能量来源之一。

二、行业政策

食糖是我国重要性仅次于粮食和食用油的生活物资,食糖行业成为国民消费不可或缺的行业之一。近年来,国家各部门纷纷出台政策,支持我国食糖行业发展。在《“十四五”规划》中就提到强化政府引导与市场机制协同共治,进一步加大投入,稳定糖料蔗生产基础,优化产业布局,并借助现代信息科技手段,推动资源整合、产业延链、产品提质、产业集聚和产业融合发展,加快破解机械化收获难、产业利润空间小等发展瓶颈,实现综合生产能力稳、产业提质升级快、环境生态模式优、全产业链效益增的规划目标,打造充满活力、市场竞争力较强的糖业产业。

三、行业壁垒

1、原材料供给壁垒

糖料作物甘蔗和甜菜的种植对气候要求较高,甘蔗的产区主要分布在广西、云南、海南等地区,甜菜的产区主要分布在黑龙江、内蒙、新疆等地区,一般企业会选择距离糖料原产地较近的地区办厂以降低运输成本,故制糖企业的分布具有地域性。目前,国内糖料主产区大多建有相应的制糖企业,新进入的企业想要在糖料主产区获得稳定的原材料供应难度较大,总体市场竞争能力较弱。对于原糖进口配额,商务部对申请企业的加工能力、注册资金、年销售额等方面提出了比较严格的要求,新进入企业拿到配额的难度较大。综上所述,制糖行业具有较高的原材料供应壁垒。

2、客户资源壁垒

食糖产品广泛应用于食品、饮料、医药、日化等下游领域,上述下游行业均为我国国民经济的重要组成部分,行业产品与居民生活息息相关,行业市场规模较大,已形成具有明显竞争优势的头部企业。因此,功能性糖醇行业下游行业客户多为规模庞大、综合实力雄厚的企业。下游大型客户由于其本身订单量大、质量要求高,更换供应商可能面临较大的产品风险,因此其更倾向于从已建立长期稳定合作关系的糖类产品供应商处采购。因此,制糖企业与下游大型客户之间的合作关系通常较为稳定,行业新进入者与潜在进入者很难在短时间内取得下游大型客户的认可并与其建立稳定的合作关系。这些因素使得功能性糖醇行业具有明显的客户资源壁垒。

3、资金壁垒

制糖行业是一个资金密集型行业,具有前期投入大、运营成本高等特点。进入该行业前期必须投入大量的资金进行基础建设,包括厂房、生产设备、环保设施的建设和购置等。同时,甘蔗、甜菜等原材料的收购都是集中在短时间内完成,故运营过程中也需要大量的资金。资金实力不足的企业无法在短期内形成规模,使得进入制糖行业具有较高的资金壁垒。

4、环保壁垒

制糖过程中会产生一定的废水、废气、废渣,生产企业需要对其进行严格环保处理后才可以排放。“十四五”期间,随着国家经济增长模式的转变和可持续发展战略的全面实施,各项环境标准、清洁生产标准不断推出,环保要求不断提高。制糖行业生产企业需要不断加大环保投入,以满足国家的环保政策需求,从而构成了制糖行业的环保壁垒。

四、产业链

对制糖企业而言,其上游主要包括生产甘蔗、甜菜、原糖等原材料相关行业,以及提供煤、电、石灰石等能源和辅助材料以及运输等生产过程中所需资源的相关行业。其中,甘蔗、甜菜等含糖原料是制糖企业最为重要的,也是采购最多的生产原料。通过对原料甘蔗/甜菜进行压榨、加热、分蜜等工艺流程得出成品糖,中游制糖行业重点企业主要有洋浦南华、光明食品、东亚糖业等;食糖的下游需求可分为食品、医药等工业消费以及居民日常消费两大板块。其中,工业消费包括食品加工(烘焙、糖果、饮料、乳制品等)、凝固剂、去污剂等;民用消费则主要为餐饮行业和居民个人食用。

五、行业现状

我国是重要的食糖生产国和消费国,糖料种植在我国农业经济中占有重要地位,其产量和产值仅次于粮食、油料和棉花,居第四位。食糖产业链上游原料主要是甜菜和甘蔗,其中我国甘蔗制糖已有2000多年的历史,而用甜菜制糖是近几十年才开始的,因此国内甘蔗种植面积和产量也远大于甜菜种植面积和产量。由于国内糖料作物种植面积增长有限,国内糖料作物产量也增长缓慢且有限,因此我国食糖产量整体保持平稳发展,年产量在1000万吨左右。目前国内食糖消费量每年在1500万吨左右,缺口部分通过进口糖补充。

我国食糖消费呈现“以工业消费为主、居民消费为辅”的格局,用于食品加工等行业的食糖工业消费占比约为64%,剩余的为居民和餐饮行业等直接食用领域的食糖民用消费。从消费现状来看,近10年国内食糖消费总量整体平稳,年度间的增减幅度不大;在波动幅度方面,年最高增长量不超过100万吨,增幅不超过10%,降幅则不超过3%。虽然我国食糖年均消费总量位居全球第三,但仅占全球消费总量的8.9%,处于较低水平;目前我国人均年食糖消费量已突破10公斤,但仍不及世界平均水平的50%,食糖消费存在增长潜力。

六、发展因素

1、有利因素

(1)下游行业持续增长

果葡糖浆在饮料、食品、糖果等下游行业的应用已经形成规模。近年来,我国饮料、食品、糖果等行业不断发展,尤其是饮料、糖果巧克力、焙烤食品行业的快速发展,带动了果葡糖浆行业的发展。根据统计,2015年至2022年期间,我国饮料、糖果巧克力、焙烤食品行业企业主营业务收入年复合增长率分别为4.72%、7.25%和6.88%,呈稳步增长态势。随着国内消费者口味和需求的多样化,市场对于新品种、高质量糖产品的需求不断增加。同时,健康意识的提高也推动了低糖、无糖甜品和替代甜味剂市场的发展,为制糖行业的产品创新和市场拓展提供了机遇。

(2)行业技术的不断成熟

随着行业技术的不断成熟,制糖行业在生产设备、技术工艺等方面逐步完善,制糖的生产效率及产品品质不断提升。在生产设备方面,喷射液化器等设备的生产效率、自动化水平持续提升。在技术工艺方面,酶制剂的品质对于糖浆的质量至关重要,随着生物技术的进步,酶制剂的品质及转化率不断提升、生产成本逐步下降。因此,行业技术的持续发展,提升了制糖的生产效率、产品品质及市场竞争力,推动了制糖行业的不断增长。

(3)政策产业扶持

国家高度重视糖业安全,“十四五”以来,我国食糖年消费量保持在1500万吨以上并呈缓慢增长态势。国内市场食糖供给充足,但食糖来源结构发生了较大变化,“十四五”期末国外低价糖进口量占食糖消费量的比重提高至25%。近年来,国际贸易摩擦不断加剧,受新冠肺炎疫情影响,部分国家限制农产品出口,国际物流受到较大冲击,对农产品进口依赖敲响了警钟。《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》提出,要完善重要农产品供给保障体系和粮食产购储加销体系,夯实粮食生产能力基础,保障粮、棉、油、糖、肉、奶等重要农产品供给安全。

2、不利因素

“减糖”“降糖”的健康食糖理念正在成为社会共识。摄入糖分过多导致的健康问题在全球范围内日益严重,过量摄入糖分容易增加患肥胖、高血压、П型糖尿病、龋齿等慢性疾病的风险,给国民身体素质的提高造成不利影响,给社会经济发展带来巨大负担。目前已有多国出台征收“糖税”抑制过量食用蔗糖,消费者购买饮料、食品时关注含糖量、热量值意识日益提升,食品及饮料生产企业使用甜味剂替代蔗糖推出“零热量”、“无糖”产品正在成为热潮。

七、竞争格局

在我国,糖料作物主要是甘蔗、甜菜。考虑到原材料的采购和运输成本,制糖企业大都分布在糖料产地周边。目前,国内甘蔗糖企业主要集中于广西、广东、云南等南方省区,甜菜糖企业主要集中于内蒙古、新疆等北方省区,由此形成我国制糖行业的南北格局。从市场竞争情况来看,由于我国食糖价格较低,加之我国制糖成本较高,导致行业整体盈利较低,我国制糖行业持续出清,市场趋于集中,中小企业逐渐淘汰,大型企业占比比例在逐渐上升。

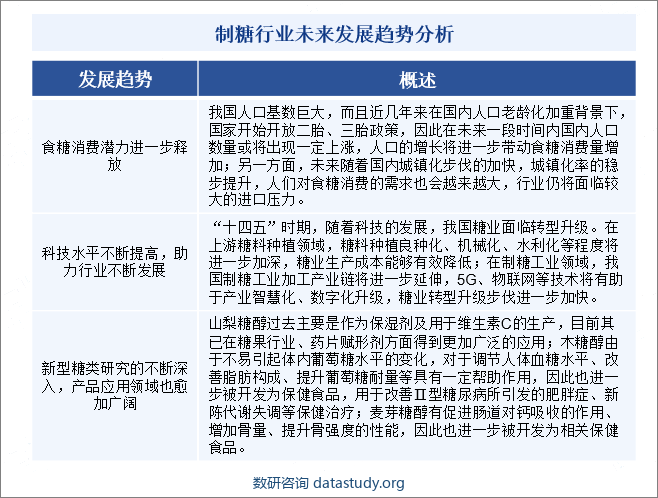

八、发展趋势

中国制糖行业的市场规模在过去几年里一直在不断增长,并将在未来几年继续增长。推动中国制糖行业朝着更高质量、更高效率、更优胜的方向前进的,是政府的持续支持和新兴技术的应用。中国制糖行业将会成为国内外糖业发展的先驱者,并在国际市场上发挥着越来越重要的作用。